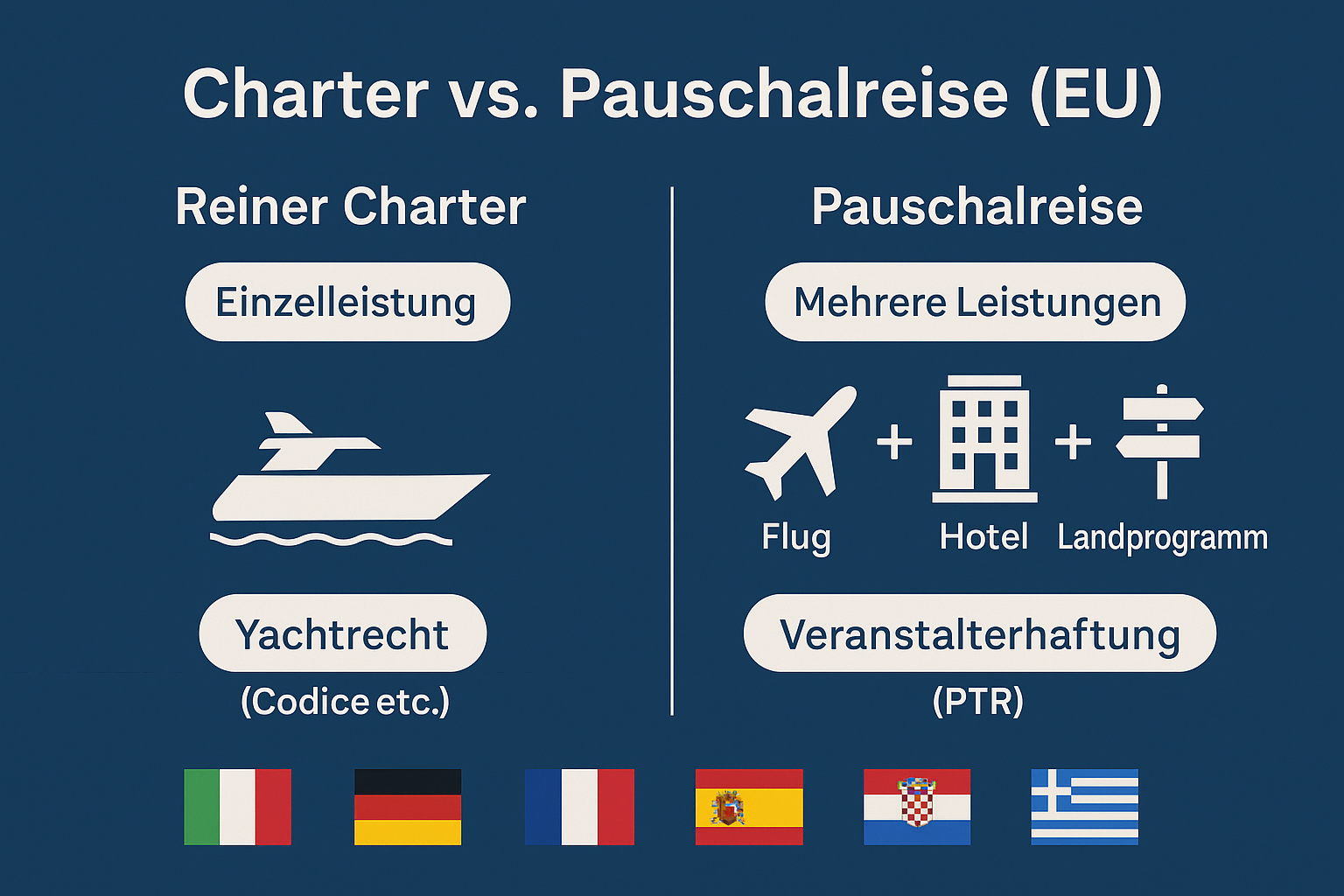

Yachtcharter oder Pauschalreise?—Rechtsvergleich und Praxisfolgen in Italien, Deutschland, Frankreich, Spanien, Kroatien und Griechenland

Superyachten: Die 54-Milliarden-Euro-Industrie, die sich ihrer eigenen Logik entzieht

Verhandlungsblindflug auf hoher See – Warum die Yachtindustrie ein strukturelles Reifeproblem hat

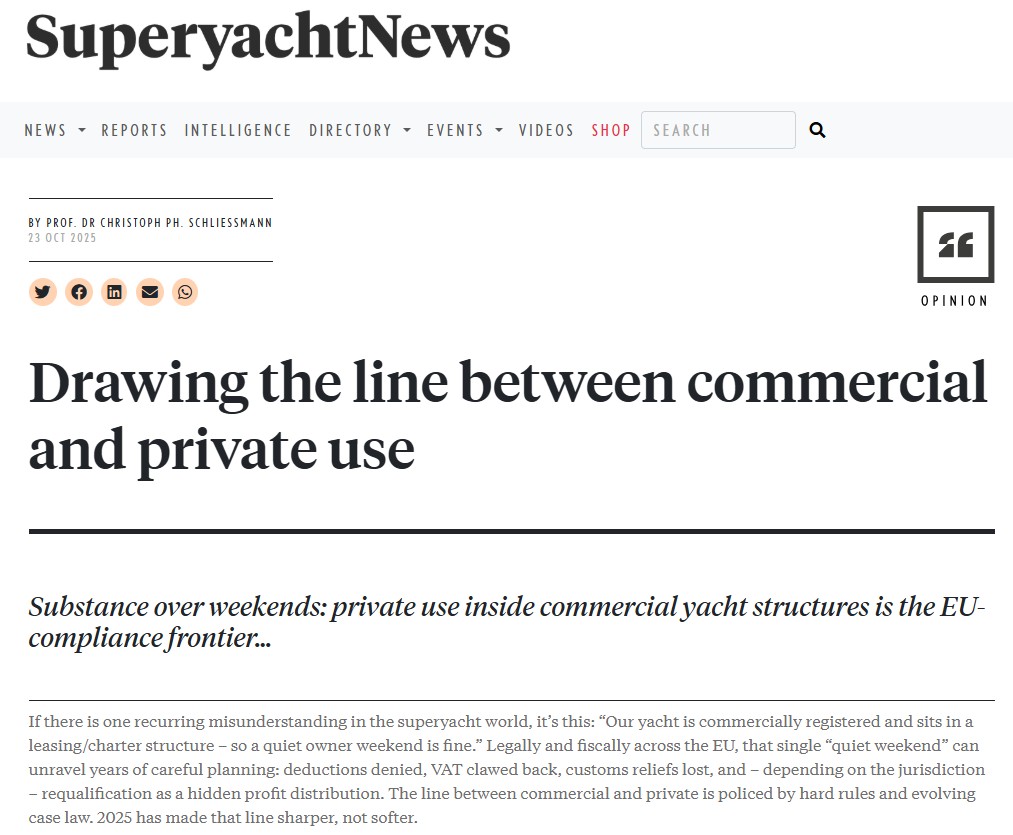

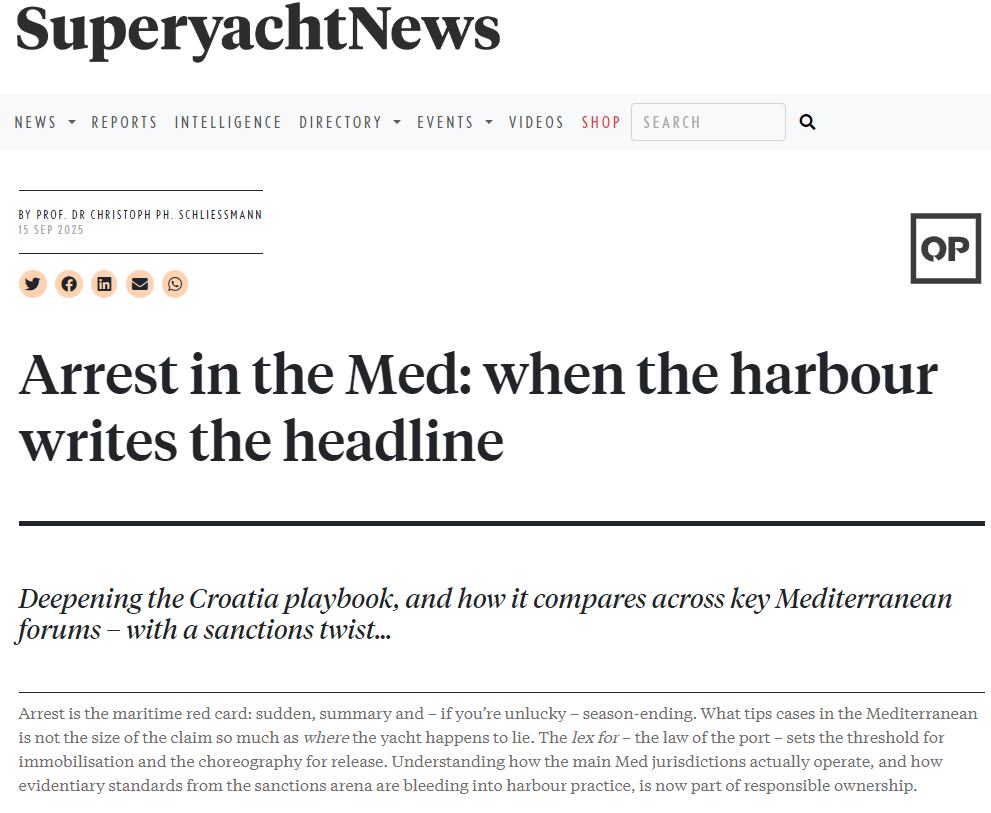

Kommerzielle und private Yacht-Nutzung

Wenn es in der Welt der Superyachten ein wiederkehrendes Missverständnis gibt, dann ist es dieses: “Unsere Yacht ist kommerziell registriert und befindet sich in einer Leasing-/Charterstruktur – ein ruhiges Eignerwochenende ist also in Ordnung.” In rechtlicher und steuerlicher Hinsicht kann ein einziges “ruhiges Wochenende” in der gesamten EU jahrelange sorgfältige Planung zunichte machen…

Lesen Sie dazu meinen Beitrag